Globalt sett ble det levert rundt 145 millioner smartmobiler i første kvartal 2012. Den årlige vekstraten nådde 41 prosent. Ifølge ABI Research domineres markedet av Apple og Samsung. De sto for 55 prosent av alle globale leveranser av smartmobiler, og kapret 90 prosent av profitten. Aksjekursen deres det siste året gjenspeiler denne globale dominansen. Men det er godt mulig at dette duopolet ikke vil vare lenge.

Hvor er vi innen smartmobiler?

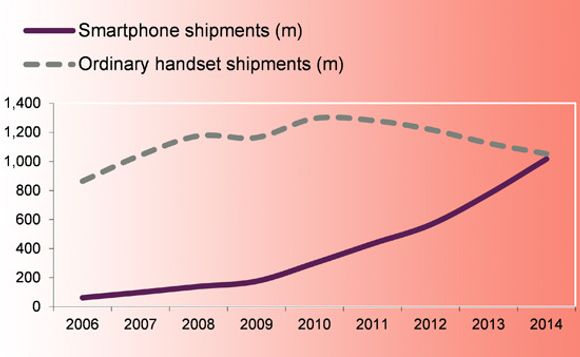

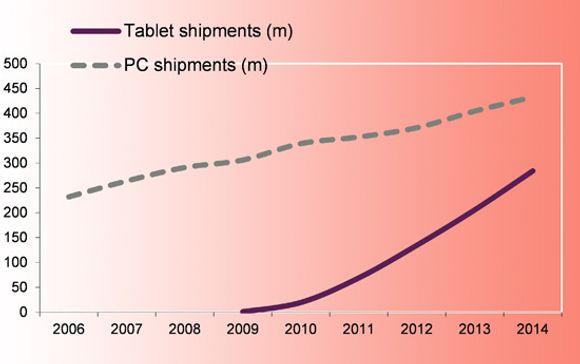

Markedene for pc-er og mobiltelefoner konvergerer. Vanlige mobiltelefoner og standard pc-er viker for smarte mobile nettverksenheter. Innen utgangen av 2012 vil rundt 31 prosent av alle solgte mobiler være smartmobiler. Tallet på leverte nettbrett vil stå for en firedel av det samlede markedet for nettbrett og pc-er.

Innen 2014 vil salget av smartmobiler antakelig bli større enn salget av vanlige mobiler:

Det kan ta enda et par år før salget av nettbrett overgår salget av pc-er:

Veksten beveger seg østover

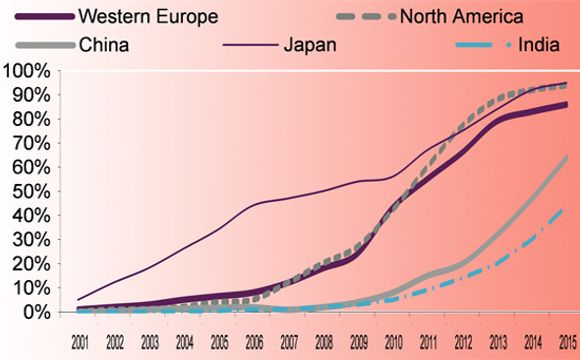

I en typisk teknologisyklus, akselerer enhetssalget kraftig idet penetrasjonsraten passerer 15 prosent. Når 70 prosent av befolkningen eier produktet, dabber salget av igjen. I inneværende kvartal har penetrasjonen av smartmobiler i Nord Amerika og Vest Europa nettopp passert 50 prosent, mens Kina har passert 20 prosent.

Veksten vil følgelig bevege seg østover. Grafen viser smartmobilleveranser som prosentandel av totalt antall leverte mobiltelefoner.

Apples prisnivå høyt over Samsung

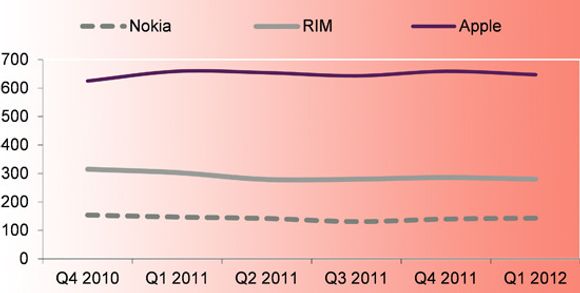

I det siste kvartalet solgte Apple 35 millioner iPhone. Det er mer enn noen annen leverandør, med unntak av Samsung, som solgte 44 millioner. Apple har likevel greid å bevare en gjennomsnittspris per solgt enhet på nesten 650 dollar. Det er 50 prosent mer enn Samsung, og 85 prosent mer enn det globale gjennomsnittet.

_logo.svg.png)

Grafene nedenfor viser at Apples ASP (gjennomsnittlig utsalgspris, «Average Selling Price»), ennå ikke er kommet under press.

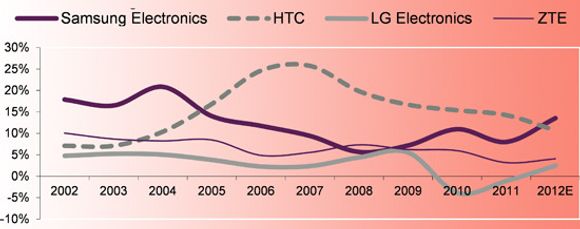

Fallende marginer

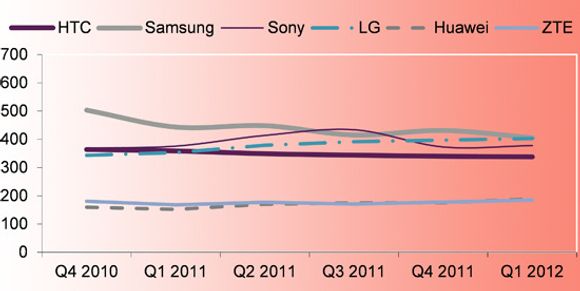

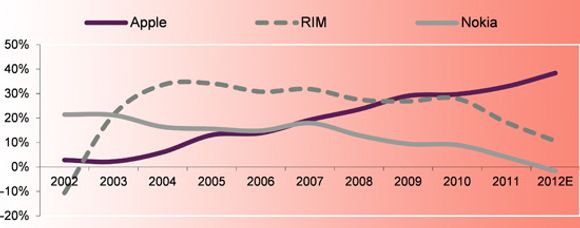

I de fleste teknologisyklusene, faller marginene etter hvert som markedet blir mettet og fordelen ved å være først ute, minker. Grafene nedenfor viser hvordan marginer innen smartmobiler kommer under press. Bare Apple, og ganske nylig også Samsung, har greid å stå i mot. I dag står de to for 90 prosent av profitten i det samlede smartmobilmarkedet.

Ti kommende trender

Fornyelser innen smartmobilsektoren har gjort det mulig for deler av telekom-, medie- og IT-bransjen å slå seg sammen. Maktkamper blusser opp: Apple har trådt over grensen til mediebransjen, Google har trådt over grensen til Apples virkeområde, Huawei invaderer Nokias område, og Facebook og Amazon vurderer å lage mobiltelefoner. Og alle invaderer området til teleoperatørene.

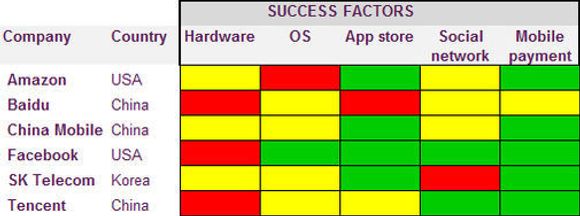

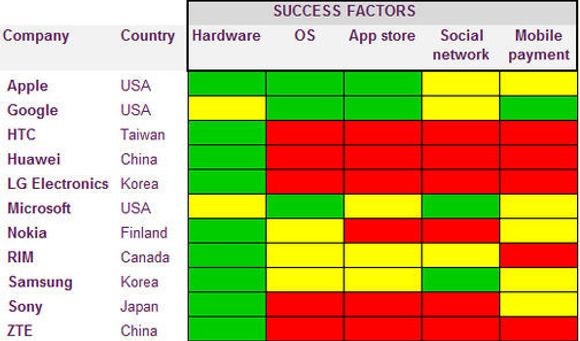

Under disse dynamiske forholdene vil smartmobilleverandørene oppleve at de må tilby langt mer enn bare ett apparat for å holde på sine kunder. Skal de lykkes, må de integrere fem suksessfaktorer:

- Maskinvare: Innvirkning på maskinvare er kritisk for programvarehus som Google når de skal fremme en bedre brukeropplevelse

- Operativsystem: Her vil antakelig det meste av tilleggsverdien skapes de nærmeste årene

- Apper: Det tiltrekker kunder til ens eget økosystem og reduserer faren for å miste dem man allerede har

- Sosiale nettverk: Viktig for å tiltrekke annonsører til egen plattform

- Mobil betaling: At mobilen kan gjøres til lommebok er en garanti for fremtiden

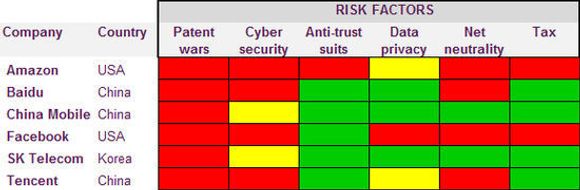

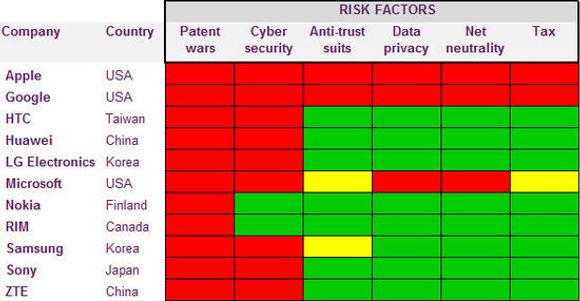

Tilbudssiden er i ferd med å bli like vrien å forholde seg til som etterspørselssiden. Leverandører av smartmobiler må forholde seg til en rekke former for risiko. Hver av dem kan bli katastrofal for den uforberedte.

- Patenter: Tallet på søksmål øker og alle aktører opplever høye sakskostnader

- Kybersikkerhet: På et eller annet tidspunkt vil et alvorlig sikkerhetsbrudd ødelegge en ledende aktør

- Konkurranselovgivning: Apple og Google vil sannsynligvis måtte forsvare seg i langvarige antitrustsøksmål som kan avlede ledelsens oppmerksomhet over flere tiår

- Lovgivning om nettnøytralitet: Med en kraftig økning av mobil data, kan det bli trangt om båndbredden, og tunge brukere av båndbredde som Apple, Microsoft og Google kan måtte betale mer

- Skatteplanlegging: Mange internettbedrifter har komplekse organisasjonsstrukturer og eierforhold med tanke på å unngå beskatning. I disse innstramningstider søker myndigheter å stenge smutthull og skatteparadis.

Karakterkort for smartmobilbransjen

CM Research har utarbeidet et karakterkort som rangerer de ledende aktørene etter disse suksessfaktorene og risikofaktorene. Grønt betyr at faktorene sannsynligvis vil slå positivt ut for inntjeningen. Rødt betyr at utslaget sannsynligvis vil være negativt. Gult betyr ingen sannsynlig påvirkning.

Slik ser situasjonen ut for dagens ledere innen smartmobiler:

Mulige nye aktører

Smartmobilmarkedet kan virke tettpakket. De kommende tolv månedene står flere nye aktører klare til å kaste seg utpå, hvorav flere uten noen erfaring med forbrukerelektronikk.

Potensielle nye aktører omfatter telekomoperatører som China Mobile og SK Telecom, internettselskaper som Amazon, Baidu, Facebook og Tencent, og til og med IT-konglomerater som Cisco, Dell og Oracle for hvem det mobile internett kan framstå som en naturlig forlengelse av nettskyen.

Vårt karakterkort for disse nykommerne understreker en interessant observasjon: Nesten alle står ganske sterkt innen mobile eller nettbaserte betalingsløsninger.